小規模企業共済が節税になるって本当!?

節税の話になるとよく出てくるものの一つに小規模企業共済があります。

この制度を利用すると、本当に節税になるのでしょうか?

また、どういった仕組みになっているのか?

中身を見ていきましょう。

この制度は節税になると同時に将来の積立も行えるという点で優れています。節税などの守りの部分を考えた場合にすぐに出てくる様な制度です。

毎月掛け金として掛けたものを、65歳での老齢給付のほか個人事業主であれば廃業、役員であれば会社の解散や退任などの際に共済金として受け取る制度です。個人事業主や小規模な法人役員の退職金制度としての位置づけとなっています。

動画で見てくれる人はこちらからとなります。

加入できる人はどんな人?

まずは加入資格です。

これがないと始まりませんので・・・

よく間違えている場合があるのですが、

小規模企業共済には法人としては加入できません。

個人事業主か法人の役員が加入できます。

対象者としては、常時使用する従業員の数が5人以下の個人事業者又は会社の役員です。

業種によって従業員の数が20人以下までOKです。

(建設業や不動産業など)

詳しくはこちらで確認できます。

具体的にどう節税になるの?

節税できる金額としては、支払った金額×税率分です。

例えば、月3万円で年間36万円の支払の場合、

36万円×30%=108,000円で約108,000円分が節税出来る事になります。

(所得税率20%+住民税率10%の場合)

それでは、どういった仕組みになっているのを見ていきましょう。

税金の仕組みについて

個人事業主は所得に対して税金がかかります。

【売上ー仕入や経費=所得】

(法人の役員の場合、給与(役員報酬)になるので給与所得の金額です。)

この所得から所得控除を差し引きます。

所得控除には、扶養控除といって扶養者がいると1人当たり38万円引けたり、生命保険の控除や医療費控除など様々な控除があります。

【所得ー所得控除】×税率

全額を所得控除として控除できる!

小規模企業共済の掛け金は、この所得控除の区分に入ります。

生命保険料控除などは支払った全額を控除する事はできず、控除できるのは4万円などと制限がありますが、小規模企業共済は支払った金額の全額です。

これは、区分は違いますが

全額経費になるのと同じ効果がある事になります。

どれくらい節税できるのか実際にシミュレーション

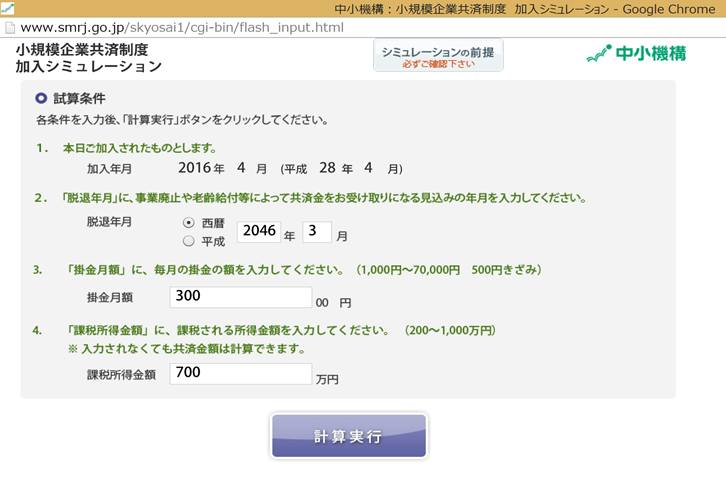

小規模企業共済のホームページで、加入した場合のシミュレーションができます。

まずは条件を入力します。

シミュレーションはこちらから

【加入条件 例】

35歳の男性で個人事業主

65歳の満期で受け取る事を想定(2046年3月)

掛け金は月額3万円

所得金額は700万円

計算実行をクリックすると、

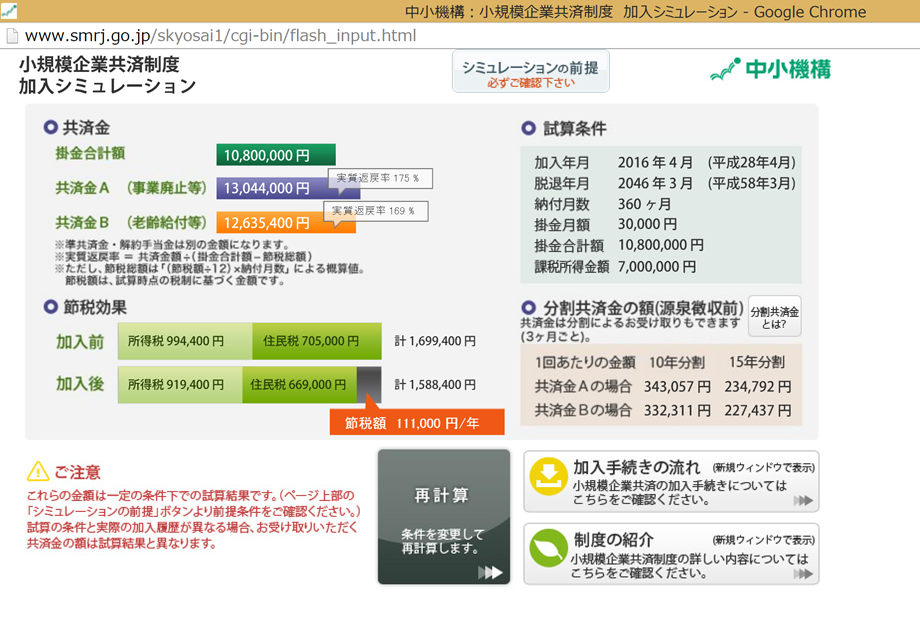

共済金Bというのが65歳の老齢給付で受け取る金額です。

掛け金合計10,800,000円に対して12,635,400円受け取ることになります。

プラス節税できる金額は毎年111,000円となっています。

これは毎年掛金を納付する分(3万円×12月=36万円)が所得控除となるので、所得税や住民税が少なくなります。この分が節税となり、

全体の実質返戻率としては169%です。

受け取ったときは税金はどうなるの?

実際に受け取る際ですが、例えば65歳の老齢給付で受け取る場合、一括受取りと分割受取りとを選択することができます。

一括受取りの場合

一括のときには、退職所得としての扱いになります。

この退職所得は税法上かなり優遇されています。

例えば、20年間掛け金を納めたものを一括で受け取った場合は、800万円(20年×40万円)までは退職所得控除として所得税や住民税がかからない事になります。この控除額は掛け金の納付期間によって異なります。

分割受け取りの場合

この際は、雑所得(公的年金等)に該当してきます。こちらの場合も公的年金等控除があるので、税制上は優遇されています。

小規模企業共済 メリット

この小規模企業共済に加入するメリットは節税と後々の資金を貯める事とを同時に出来るというのが大きなメリットですが、その他の有利な面はこういったところです。

掛金を変更できる。

掛け金を月額1,000円~7万円までの範囲(500円単位)で自由に選択できます。長期的に掛け金の負担が心配な場合でも、掛け金を最低限の1,000円にして継続出来るので、掛け金を大幅に変更できるのはメリットです。

共済契約者貸付制度

納付した掛け金の範囲内で借入する事が出来るので、資金が不足した場合でも契約は続けたままで資金の融通が可能(担保・保証人は不要)となります。

最低限は戻ってくる

任意解約の場合でも1年以上掛けていれば、最低でも掛金の80%以上は給付されます。

小規模企業共済 デメリット

元本割れのリスク

20年未満の間に自己都合で解約(任意解約)すると元本割れする。

インフレ等のリスク

長期的な契約なので、貨幣価値が急激に上がるなど社会情勢の変化に連動するリスクはあります。

加入手続き

所定の申込書と預金口座振替申出書と以下の書類が必要です。

書類に記入している場合でも銀行印は準備しておく方がよいです。

取扱い場所は金融機関や商工会等です。かなりの割合で銀行や信用金庫では取り扱っています。

個人事業主の場合・・所得税の確定申告書の控え(事業を始めてすぐの場合は開業届)

法人の場合・・履歴事項全部証明書(役員登記されている必要があります)

まとめ

この制度は、平成28年4月の改正で掛け金の変更がしやすくなったので、より加入しやすくなりました。

また、今季利益が出るので小規模企業共済に出来るだけ入って節税しようという場合、

最大で84万円(7万円×12月)入る事が出来ます。

ただ、長期的な運用を見据えた制度ですので、その年の状態だけで判断するのではなく、退職金や年金の積み立てをどうしようか検討し、その結果節税も出来るこの制度を使うというのが基本的な流れです。

納付期間が重要なので、迷ったときは掛け金を少なくして加入し、納付期間を増やしておくというのも一つの使い方となります。

>>>こちらの記事も参考にして下さい。

『節税といえば全額経費に出来る中小企業倒産防止共済(経営セーフティ共済)』